Блог им. s_point |Подарок от ЦБ и новый максимум портфеля Моментум

- 23 декабря 2024, 14:38

- |

⚡️ЦБ сделал новогодний подарок инвесторам.

После пятничного неожиданного решения ЦБ РФ не повышать ключевую ставку в сопровождении с довольно мягким комментарием, российский рынок акций и облигаций устремился ракетой наверх. Буквально за несколько минут индекс Московской Биржи резко вырос более и 5% и продолжил свой рост в течение всего дня.

🚀В итоге с момента решения ЦБ рынок прибавил более 10% показав сильнейший однодневный рост при рекордном объеме торгов.

📊Негативные факторы, в том числе повышение ставки до 23% были учтены в цене акций. Падение рынка, которое мы наблюдали с ноября в большей мере носило спекулятивный характер. Множество крупных спекулянтов играли на понижение через короткие (шорт) позиции в акциях и производных в преддверии квартальной экспирации фьючерсов и опционов и заседания Банка России. Неудивительно, что после сенсационного решения ЦБ произошел мощнейший рост. Это был так называемый шорт-сквиз — резкое схлопывание коротких позиций, что фактически является покупкой рынка.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. s_point |Комментарий к ситуации на финансовых рынках

- 18 декабря 2023, 18:29

- |

🎁ФРС сделали рождественский подарок рынкам

Прошедшая неделя заседаний Центробанков наделала много шума.

Сперва в среду ФРС удивили необычайной мягкостью (ссылка на подробности https://t.me/singularmarkets/2599)) впервые официально заговорив об окончании цикла повышения ставок и начале снижения в 2024 году.

👮🏼Лагард в роли плохого полицейского

На следующий день не совсем адекватно выступила приболевшая ковидом глава ЕЦБ Лагард. Как и в США ставка осталась на том же уровне, но в своих комментариях Лагард была полной противоположностью Пауэлла, жестко заявляя об отсутствие каких-либо подов и обсуждений для скорого снижении ставки. Это несмотря на то, что в европейской экономике дела обстоят хуже, чем в США и ухудшаются дальше. Интересно посмотреть надолго ли сохранится такой воинствующий настрой у ЕЦБ. В реальности рынки не особо поверили, продолжая выкупать облигации и евро уже через день после заседания ставя на аналогичный Федрезерву разворот в денежно-кредитной политики.

( Читать дальше )

Блог им. s_point |Ставка ЦБ, инфляция, рубль и отскок облигаций

- 02 ноября 2023, 14:51

- |

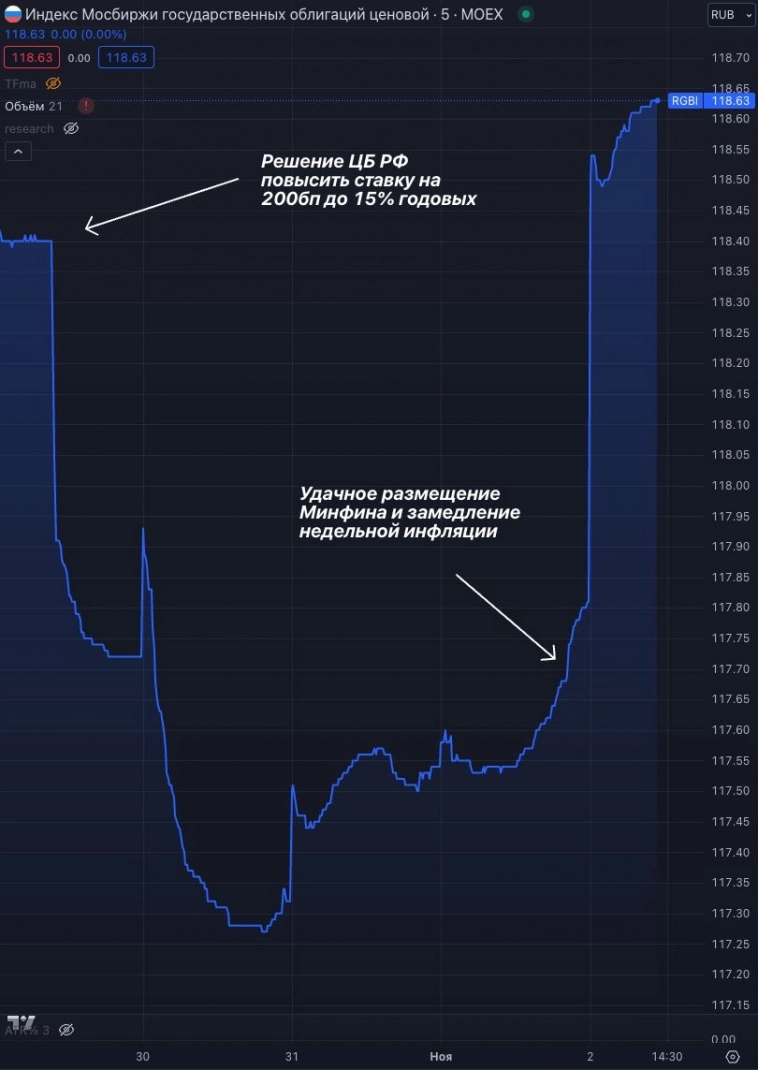

Сегодня на долговом рынке знаменательное событие, индекс гособлигаций RGBI сильно растет с самого открытия перекрывая все падение прошлой недели, вызванное агрессивным решением Центрального Банка РФ, это несмотря на то, что ОФЗ, из которых он состоит даже не касались доходностей в 14% не говоря уж о 15% (величина ставки ЦБ).

Как известно, на прошлой неделе ЦБ РФ агрессивно повысил ключевую ставку с и без того высокого уровня в 13% на 200 базисных пунктов до 15%. Кроме повышения ключевой ставки ЦБ РФ дал умеренно ястребиный сигнал – ставка может быть повышена еще на последующих заседаниях. Ожидания ЦБ РФ в отношении начала смягчения денежно-кредитной политики (снижения ставки) сводятся к тому моменту, когда ЦБ РФ будет наблюдать устойчивое снижение инфляции (недельных и месячных показателей прироста индекса потребительских цен). В ЦБ полагают, что 2024 год будет годом двузначных ставок (выше 10%), а снижение ставки с текущих уровней возможно весной-летом.

Как сбываются прогнозы центральных банков, а особенно у нас, мы хорошо знаем, так что не будем сильно на них ориентироваться. С другой стороны, провал денежно-кредитной политики, которую приходится теперь экстренно корректировать вот такими большими и неожиданными шагами, обеспечивает нескорое снижение ставки.

( Читать дальше )

Блог им. s_point |Будет ли коррекция ОФЗ по факту снижения ставки?

- 25 октября 2019, 15:22

- |

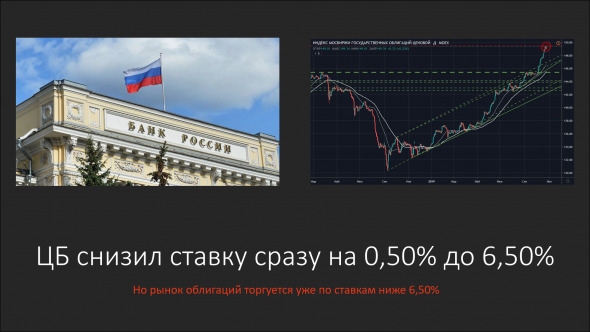

ЦБ РФ ПОНИЗИЛ КЛЮЧЕВУЮ СТАВКУ НА 50 БП ДО 6,5%

ЦБ РФ, СНИЗИВ СТАВКУ НА 50 Б.П., СОХРАНИЛ СИГНАЛ: БУДЕТ ОЦЕНИВАТЬ ЦЕЛЕСООБРАЗНОСТЬ ДАЛЬНЕЙШЕГО СМЯГЧЕНИЯ НА ОДНОМ ИЗ БЛИЖАЙШИХ ЗАСЕДАНИЙ

ЦБ РФ ПОНИЗИЛ ПРОГНОЗ ИНФЛЯЦИИ В РФ НА 2019Г ДО 3,2-3,7% С 4,0-4,5%

НА КРАТКОСРОЧНОМ ГОРИЗОНТЕ ДЕЗИНФЛЯЦИОННЫЕ РИСКИ ПРЕОБЛАДАЮТ НАД ПРОИНФЛЯЦИОННЫМИ — ЦБ РФ

ЦБ РФ ОЖИДАЕТ ИНФЛЯЦИЮ В РФ НА КОНЕЦ 2020Г В ИНТЕРВАЛЕ 3,5-4,0%

Думаю коррекция рынка облигаций весьма вероятна, особенно если произойдет что-то повышающее инфляционные ожидания или снижающее аппетит к риску на мировых рынках. В ЦБ говорят о том что «будут оценивать целесообразность дальнейшего снижения на одном из ближайших заседаний». Тем более, что рост рынка ОФЗ был очень сильным в октябре. Уверен, что в этом росте присутствует большое количество временных позиций спекулянтов. Например Сбербанк (и те кого он затянул за собой своим сообщением), который по сути «дочка» ЦБ РФ и очевидно ближе к регулятору чем любой другой банк в России. За несколько дней до заседания в Сбербанке заявили о том что ЦБ может снизить ставку на 50 б.п. не только в октябре (что и произошло сегодня и во многом ожидалось рынком), но и в декабре пойти на столь же большое снижение, а это уже было против рыночного консенсуса и все на рынке об этом много говорили поднимая цены облигаций ещё выше.

( Читать дальше )

Блог им. s_point |Российский рынок облигаций обновил максимумы на фоне снижения инфляции, но есть и другие причины для роста

- 07 октября 2019, 22:11

- |

источник

Четыре недели Индекс RGBI, отражающий динамику цен Облигаций федерального займа и являющийся главным индикатором российского рынка облигаций, топтался на месте близ своих исторических максимумов. Сегодня максимумы оказались пробиты и у нас новый хай. Значение 146 выше предыдущего максимума 145,31 достигнутого в марте 2018 года.

( Читать дальше )

Блог им. s_point |Неопределённость и высокая вероятность разворота по большинству активов (ТРЕНДЫ / Основные индикаторы)

- 06 сентября 2019, 11:52

- |

Сохраняем краткосрочные позиции в акциях США, но готовимся к перевороту, сохраняются позиции по рублёвым облигациям, но так же готовы к сокращению позиции или полному выходу в случае негативных настроений рынка после заседания ЦБ РФ сегодня в 13-30.

По остальным инструментам неопределённость.

(Обновление 12:44)

Российский рынок возвращается к росту после выкупа утренней коррекции.

(Обновление 13:50)

ЦБ РФ ожидаемо понизил ставку на 25бп до 7,00%. При этом понизил прогнозы по рост ВВП и ценам на нефть, что оказалось негативом для российских акций.

Российские облигации стабильны, а вот акции в краткосрочном боковике, опять скатываются вниз. Отмечается негативная динамика цен на нефть с возвратом в широкий торговый диапазон последних 5 недель, что может оказаться медвежьим сигналом и возвратом продавцов на рынок.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс